股东违规减持,研发费用远低于销售费用,市场分散且缺乏品牌效应的安井食品未来发展或仍不清晰。

近日,福建安井食品股份有限公司(以下简称安井食品)发布公告称,公司总经理、董事会秘书以及财务总监计划减持所持不超过0.1231%股份。不仅如此,此前公司还因股东违规减持被通报批评。

值得注意的是,在业绩方面,安井食品2020年前三季度实现营收44.85亿元,净利3.79亿元,同比分别增长28.39%和59.17%。虽然公司前三季度营收和净利润却远超市场预期,但财报显示,安井食品前三季度研发费用却远低于销售费用,同时公司还存在市场分散,品牌效应差的问题。

公开资料显示,安井食品成立于2001年,公司主要从事火锅料制品(以速冻鱼糜制品、速冻肉制品为主)和速冻面米制品的研发、生产和销售。

股东多次减持且存违规减持现象

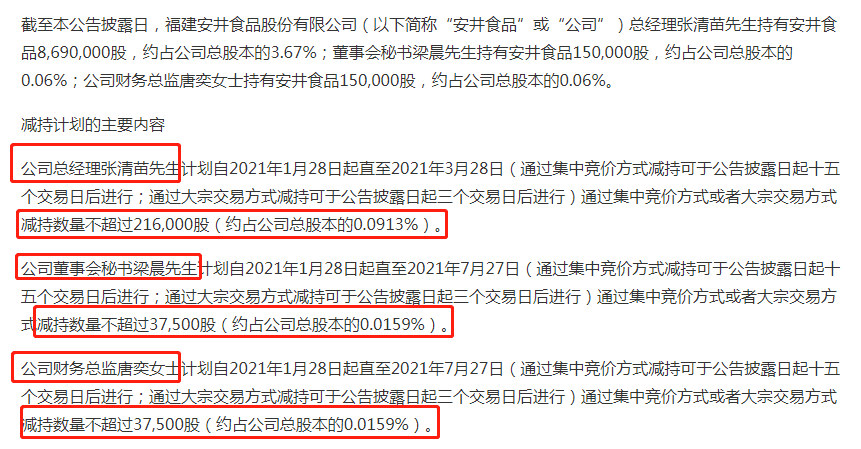

安井食品近日发布的公告显示,截至公告日,公司总经理张清苗先生、董事会秘书梁晨先生以及财务总监唐奕女士合计持有公司899万股股份,约占公司总股本3.79%。自2021年1月28日起至2021年3月28日,总经理张清苗减持数量不超过21.6万股;自2021年1月28日起至2021年7月27日,董事会秘书梁晨和财务总监唐奕分别减持3.75万股;三人合计减持不超过0.1231%股份。

来源:公司公告

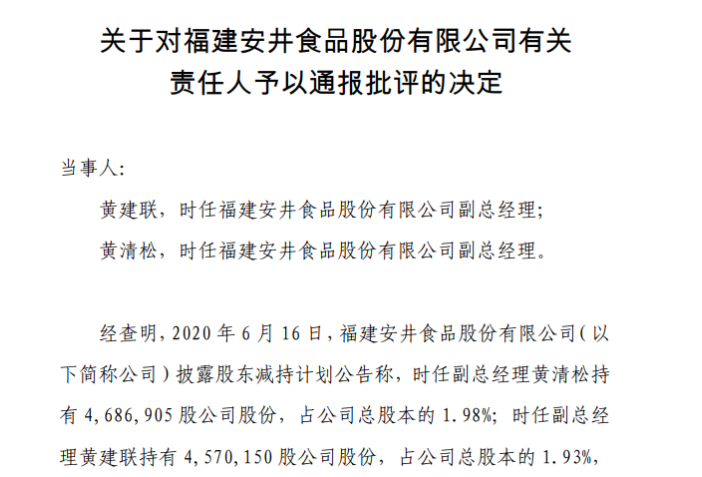

值得一提的是,安井食品此前还因股东违规减持被通报批评。上交所官网披露的《关于对福建安井食品股份有限公司有关责任人予以通报批评的决定》称,因违规减持,安井食品时任公司副总经理黄建联、黄清松被上交所通报批评。公告中明确载明,黄清松、黄建联分别计划自2020年7月9日起至2020年12月31日,通过集中竞价交易方式或者大宗交易方式分别减持20万股、18.9万股,减持金额分别为2381.2万元、2329.43万元。

来源:上交所官网

作为公司时任副总经理,黄建联、黄清松通过证券交易所集中竞价交易减持股份,在已披露的减持计划期间开始前2个交易日提前减持,提前减持的股份未按规定在15个交易日前预先披露计划,且违规减持的金额较大。

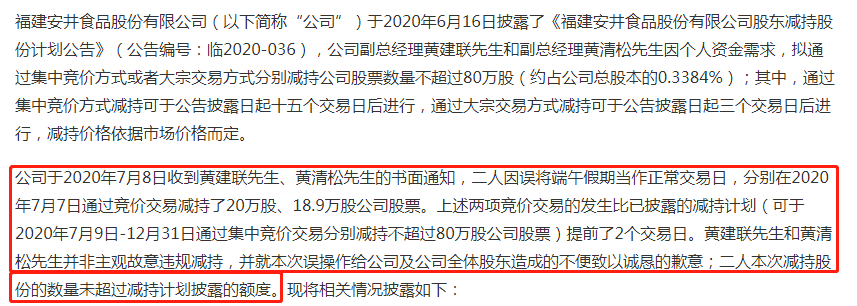

值得注意的是,2020年7月9日,安井食品发布公告称收到黄建联先生、黄清松先生的书面通知,二人因误将端午假期当作正常交易日,并非主观故意违规减持,并就本次误操作给公司及公司全体股东造成的不便致以诚恳的歉意。

来源:公司公告

就此事发现网向安井食品进行核实,安井食品回应称,公司按照相关法律法规的要求,详尽履行了信息披露义务,公司始终十分重视公司治理和规范运作,也将进一步推动董事、监事、高级管理人员对相关法律法规、规范性文件的学习和理解。

市场分散 品牌效应差或成短板

受疫情影响安井食品主营的速冻食品发展迅猛,以此也带动了公司的营收和净利,但据相关人士表示,尽管业绩超越了市场预期,但因市场分散引起的品牌效应差问题或成为安井食品发展短板。

wind数据显示,安井食品前三季度营收和净利润分别为44.85亿元和3.79亿元,同比增长28.39%和59.17%。

数据来源:wind

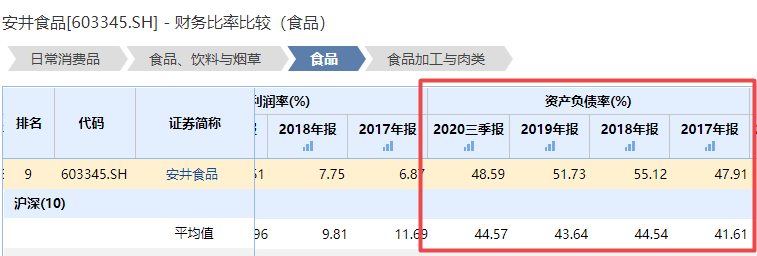

虽然安井食品营收净利双升,但是公司的应收账款逐年增长,资产负债率还高于同行平均,且公司的销售和研发情况相差较大。

Wind数据显示,2017年-2020年前三季度公司的应收账款分别为1.15亿元、1.17亿元、1.69亿元和1.72亿元。2017年-2020年前三季度公司的资产负债率分别为47.91%、55.12%、51.73%和48.59%,同期同行平均值为41.61%、44.54%、43.64%和44.57%。

同时,2020年前三季的销售费用分别为1.75亿、1.48亿元、1.97亿元;前三季度研发费用分别为0.14亿元、0.19亿元、0.18亿元。

数据来源:wind

对于研发费用低于销售费用的情况,安井食品在对发现网的回复中表现,随着公司营业收入、净利润的稳步增长,规模效应得到进一步体现,期间费用率都控制在正常、合理水平;也因为公司销售规模的扩大,销售费用、研发费用、管理费用的绝对值相应增加,此亦属于合理经营情况。

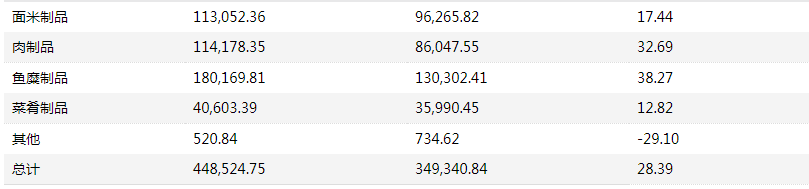

此外,Wind数据显示,安井食品的主营业务为速冻食品,包括鱼糜制品、米面制品、肉制品和菜肴制品等,2020年前三季度的占比分别为38.27%,17.44%,32.69%和12.82%。

数据来源:2020年前三季度定期经营数据公告

同时,数据显示,2020年前三季度公司经销商销售收入37.3亿元,同比增长24.8%,商超销售收入6.4亿元,同比增长56.13%。疫情之下公司商超销售需求大增,但是目前除了安井食品外,还有三全食品和海霸王等几个主流品牌进行竞争。业内人士表示,就知名度而言,三全食品和海霸王等主流品牌的知名度更大,消费者选择的可能性也更大。

而从分地区来看,安井食品的营业收入主要来源是华东地区,2020年前三季度,华东地区收入23亿元,同比增长23.15%。从变动情况来看,西北地区的变动情况最快,同比增长46.06%。

来源:2020年前三季度定期经营数据公告

据专业人士分析,虽然公司渠道和地区方面都有新的增长点支撑未来的发展,但公司市场较分散,品牌效应并不明显。伴随餐饮连锁化发展及便捷生活习惯的培养,未来市场非常广阔。

作为一个前景广阔的蓝海市场,随着越来越多的竞争和加入,在缺乏品牌效应的情况下,安井食品的利润率也会受到影响,未来发展或仍不清晰。